Muchas de las startups que están recaudando capital en México se centran en la inclusión financiera, con el objetivo de nivelar el terreno de juego en un país que en gran medida no está bancarizado y tiene una clase media floreciente.

Una de estas empresas, minu, con sede en Ciudad de México, que paga sobre demanda, anunció el miércoles que ha recaudado 14 millones de dólares en una ronda de financiación de serie A liderada por FinTech Collective.

Los nuevos inversores VEF, XYZ Ventures y FJ Labs, así como el fundador de DocuSign, Tom Gonser, y el director financiero de Gusto, Mike Dinsdale, también participaron en la financiación. Los actuales patrocinadores, QED, Next Billion Ventures y Village Global, también aportaron más dinero a la empresa.

La financiación -que incluyó 2,5 millones de dólares en deuda del Banco Sabadell México- eleva el total de minu recaudado desde su creación en 2019 a un total de 20 millones de dólares.

Los cofundadores Nima Pourshasb, Rafa Niell y Paolo Rizzi se vieron impulsados a construir una oferta de pago bajo demanda en México.

“Realmente pensamos que la falta de salud financiera es uno de los factores clave que frenan el potencial y la productividad de la sociedad mexicana”, dijo Pourshasb.

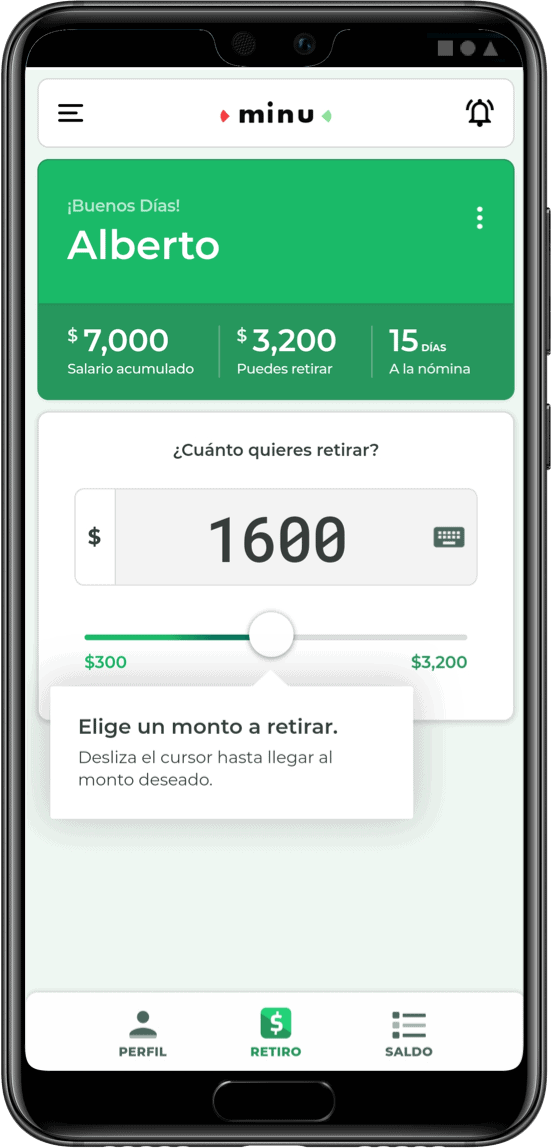

Minu tiene como objetivo resolver la brecha de liquidez de los empleados entre los cheques de pago en un esfuerzo por ayudar a la gente a ver reducido el estrés financiero y evitar préstamos costosos. La empresa ofrece acceso instantáneo 24×7 a los salarios de los empleados por una cuota fija de retiro de 2 dólares.

En la actualidad, minu cuenta con más de 100 grandes clientes empresariales, entre los que se encuentran TotalPlay, Telefónica, Scotiabank, OfficeMax, Rappi, Adecco, Manpower, Cap Gemini, y clientes del sector público como el Instituto Electoral del Estado de México. Su volumen de transacciones e ingresos se multiplicó por 18 en 2020, aunque partiendo de una base pequeña. La empresa declinó revelar cifras duras de ingresos.

Minu opera bajo la premisa de que la brecha de liquidez es profunda en la sociedad mexicana. Se estima que el 70% de los trabajadores viven de cheque en cheque con un salario promedio de 550 dólares al mes, señaló Pourshasb. Y sólo el 37% de los mexicanos mayores de 15 años tiene una cuenta bancaria, según datos recientes del Banco Mundial.

“Algunas personas obtienen continuamente préstamos -con tipos de interés muy elevados- para cubrir gastos recurrentes como la comida y el transporte”, afirma Pourshasb.

El primer producto de Minu ofrece acceso instantáneo y permanente a los salarios ganados.

“Se trata de un dinero que ya se ha ganado”, explica Pourshasb. “Nuestros usuarios tienen una aplicación para ver cuánto hay disponible y, si necesitan esos fondos, pueden recibirlos al instante”.

El modelo de distribución de la empresa es B2B, por lo que trabaja junto a grandes empresas para ofrecer el acceso a los salarios como un beneficio para los empleados. A las empresas les atrae ese modelo, explicó Pourshasb, porque no tienen que pagar por él ni cambiar su proceso de nóminas.

“Nos integramos con la nómina para que el proceso esté automatizado y no haya trabajo añadido para ellos”, añadió. “Tampoco afecta a los flujos de caja. Se trata de fondos por adelantado, así que si alguien retira dinero, se deduce de la nómina”.

Algunas empresas subvencionan el costo de la tasa de transacción para los empleados.

De cara al futuro, minu afirma que utilizará su nuevo capital para aumentar su plantilla de 60 personas y ampliar su oferta para incluir productos de educación financiera, ahorro, gasto inteligente y seguros. La empresa también planea expandirse fuera de México.

Carlos Alonso Torras, que dirige la inversión en América Latina para FinTech Collective, con sede en Nueva York, cree que minu aprovecha “una fuerte combinación de un equipo fundador excepcional y tendencias macro auspiciosas”.

“Vemos el producto actual de la compañía como la base de una plataforma que ofrecerá una serie de productos financieros necesarios para un grupo demográfico muy desatendido”, escribió por correo electrónico. “Minu ya está creando un foso frente a los competidores a través de profundas integraciones, alta satisfacción del cliente y una oferta de bienestar financiero cada vez más amplia. Como pionera en un mercado cuyas características son propicias para el éxito del pago bajo demanda, el potencial de crecimiento inmediato es notable, y Minu está en una posición única para sobresalir.”

La inversión marca la quinta de la firma en México. En general, FinTech Collective dice que busca y respalda a los emprendedores “que están recableando cómo fluye el dinero en el mundo.”

“Debido a la COVID, estamos viendo un mundo afectado por una pandemia en la que cientos de millones de personas se enfrentan a una mayor inestabilidad financiera, y creemos que las fintech tienen un papel vital que desempeñar para acelerar la aparición de una clase media gastadora desatendida por los sistemas financieros tradicionales”, añadió Torras.

Las fintechs en México han estado ocupadas. La semana pasada, Stori recaudó una ronda de serie B de 32,5 millones de dólares con el objetivo de “convertirse en el principal emisor de tarjetas de crédito de México para la creciente clase media”.

También en febrero, Flink recaudó 12 millones de dólares en una serie A liderada por la empresa de capital riesgo Accel, con sede en Silicon Valley.

Por

Mary Ann Azevedo